股票配资精选

股票配资精选

7月18日消息,港股三大指数探底回升,截至发稿,恒生指数涨0.12%,报17761.03点,恒生科指跌0.89%,国企指数涨0.06%。盘面上,科网股普遍下跌,百度跌超2%,联想、阿里巴巴、快手跌近1%,小米、网易飘红;电讯服务板块强势,三大运营商齐涨,中国联通涨近3%;基建股涨势活跃,时代电气涨超4%;苹果概念股跌幅居前,舜宇光学科技跌近4%;汽车股集体下挫,小鹏、蔚来跌超4%;此外,香港消委会致歉,农夫山泉涨超5%。

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

在由SMM和日本高兴实业株式会社联合主办的2024全球再生金属产业链高峰论坛-再生铜铝论坛上,SMM大数据部总监刘小磊对再生铜铝原料价值的再判断——针对亚洲市场定价基准方案的讨论进行了分析。其从再生循环,低碳发展——全球低碳发展背景下的再生循环之路,交易活跃的亚洲再生金属市场以及需要更加有利于交易的现货金属价格参考等角度对铜铝后市影响因素进行了研判。

主题1:再生循环,低碳发展——全球低碳发展背景下的再生循环之路

中国再生金属产业处于发展关键期,相关产业充满机遇与挑战

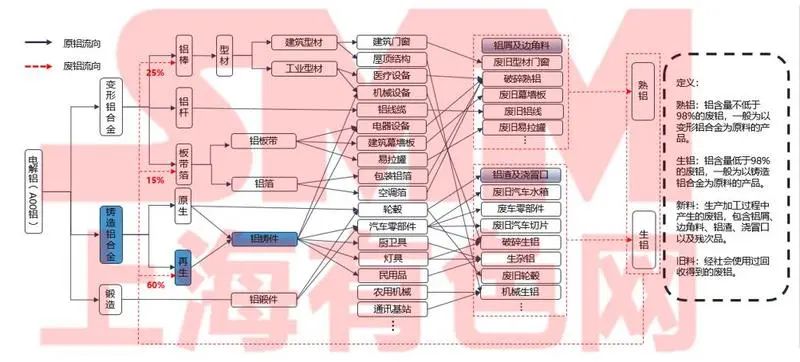

铝产业链梳理

其对铝产业链进行了梳理。

再生铝产业链拆分

再生铜产业链梳理

• 家电和电子产品的回收过程最为繁杂,市场参与者最多。

• 汽车和船只拥有最短的回收系统, 从船只和汽车上面拆卸下来的废铜产品可以直接进入冶炼端或者加工厂。

• 品味比较高的废紫铜进入加工端、品味比较低的废紫铜会进入冶炼端。再生铜原料国家参考标准为GB/T 38471-2023。

主题2:交易活跃的亚洲再生金属市场

全球再生铜市场贸易规模:每年超500万吨再生废铜进口 亚洲占比超50%

全球再生铝市场贸易规模:每年超1200万吨再生废铝进口 亚洲占比超50%

马来西亚的再生铝进口主要来自北美 出口目的地集中在中国和日本

2020年后再生铝合金进口增加 弥补废铝进口不足 但此后新关税政策后进口废铝再度提升

从进口来源地区来看,2023年自马来西亚进口的未锻轧铝合金锭数量依旧最多,达到47.6万吨,占比自22年的30%上升至42%,其余占比居前的依次为越南、泰国及韩国,以上均是协议关税为零或具有特定协议关税的国家。其余国家总占比30%。

从进口来源地区来看,我国废铝进口来源国排名前五的分别为马来西亚、日本、泰国、英国及美国,其余国家总占比约为40%。

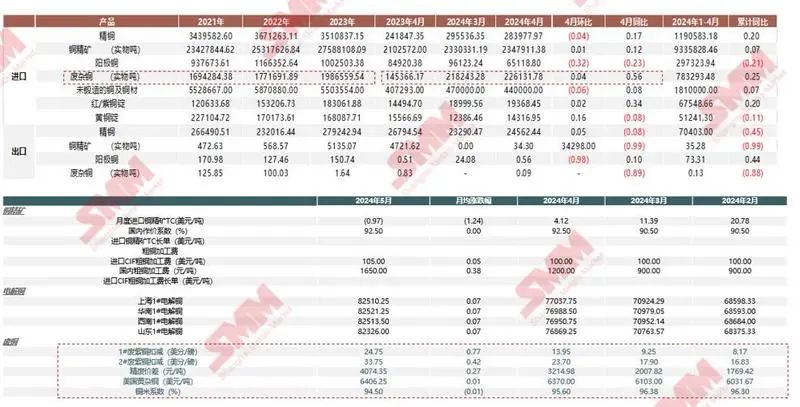

2024年1-4月中国铜原料进出口

其对今年前四个月的中国铜原料进出口情况进行了解析。

中国再生铝供需平衡列表——2023-2026年表观消费增长约25.4%

根据SMM废铝供需平衡数据模型显示,2014年-2023年以来国内废铝供应上维持偏紧状态,而今年来,国内多次提及“工业升级改造”、“加大消费品以旧换新”等大力发展循环经济等利好政策,未来国内旧废供应量或提前进入快速增长预期,而终端用废方面需求量有增速放缓态势,SMM预计在2025年国内废铝供应紧张格局或有缓解,但对海外进口依存度仍表现较高水平。

按照废铝价值流向规律,越来越多的废铝将实现原级回收。主要是变形铝合金对于熟铝需求量的显著增加,这将使得国内熟铝与生铝价格价差拉大。

废铝供需上的紧张格局,强力支撑废铝的价格,而废铝成本占再生铝合金成本的80%以上,高价的废铝价格一定程度上压缩了再生铝加工企业的行业利润。

2022年中国铜新废+旧废产生量

主题3:需要更加有利于交易的现货金属价格参考

2017-2024全球期货和现货铝价走势对比

其对2017-2024年的全球期货和现货铝价走势进行了对比,并指出:2024年5月,中国内及中国以外宏观氛围偏多;基本面上,国内电解铝供应端维持增长态势,下游需求仍处于向好状态,铝社会库存呈现阶段性去库状态,供需层面上呈现紧平衡状态,且5月份成本端向上驱动,铝基本面整体形成利好支撑。整体来看,短期运行逻辑暂未出现较强反转信号,SMM预计5-6月份铝价偏强震荡为主。

电解铝供需平衡

截止2024年5月底,云南年化运行产能545万吨左右,环比增长30万吨左右,剩余待复产产能预计6月底全部复产,SMM预计2季度末国内电解铝运行产能有望突破4,300万吨高位,2季度产量会将达1069.5万吨。此外,海外针对俄罗斯铝金属流通限制加码,2024年国内俄罗斯铝金属进口量或维持较高水平,目前进口窗口处于关闭状态,进口货源以长单为主,预计SMM后续净进口量或回落到10-15万吨附近,二季度净进口总量或同比增长121%至47.6万吨左右。

纵览2024年全年来看,SMM预计云南复产或从二季度开始批量性复产,加之内蒙古华云三期新增投产、贵州安顺铝业的复产,SMM预计2024年全年产量或同比增长3.2%至4284万吨左右,且国内全年净进口总量或达203.8万吨左右。而考虑到消费版块,建筑行业用铝量或难有增量预期,光伏及新能源方面增量放缓,国内消费量增幅也将有所放缓,2024年全年或呈现小幅过剩状态。海外供应增速2.7%,增量来自印尼、巴西等区域,全球供需平衡为紧平衡态势。

2017-2024 全球铜价走势对比

2024年因铜精矿短缺叠加全球经济恢复预期下 铜价重心大幅上抬

2024年3季度,海外流动性限制逐渐缓解,国内经济预计在政策呵护下逐季复苏,中美库存周期持续收敛;同时基本面看,2024年下半年随着铜矿供应收缩和新能源消费发力,全球各主要经济体宏观逐步明朗化,宏观和基本面或形成共振,铜价重心或仍然高位难下。

2024年4季度,前期利好政策效果显现,国内经济稳增长或将继续支撑铜价;关注美国11月大选前后,美联储货币政策变化,可能会给铜价带来阶段性回调机会。基本面考虑粗炼新产能释放对铜矿需求消耗,矿端或将日趋紧张至2028年;新能源消费保持良好增速,供需端口继续支撑铜价于高位。基准假设下,美国经济软着陆,国内经济在政策呵护下逐季复苏;矿端年度供需转缺口(23.4万金属吨) ,随着流动性宽松和市场信心修复预期走强,铜价再次启动上涨行情。

2025年1季度,铜矿紧张情绪加剧,将为铜价维持高位提供基础支撑。海外货币政策在经济软着陆或不着陆的背景下逐步放松,或可为铜价提供支撑;国内宏观情绪保持积极,利好铜价。基本面来看,进入2025年后,电解铜供应平衡转为紧平衡或短缺,铜价重心易涨难跌。

新浪合作大平台期货开户 安全快捷有保障

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:赵思远 股票配资精选